2022年度个税汇算 | 办理个税年度汇算前,请核实这些信息

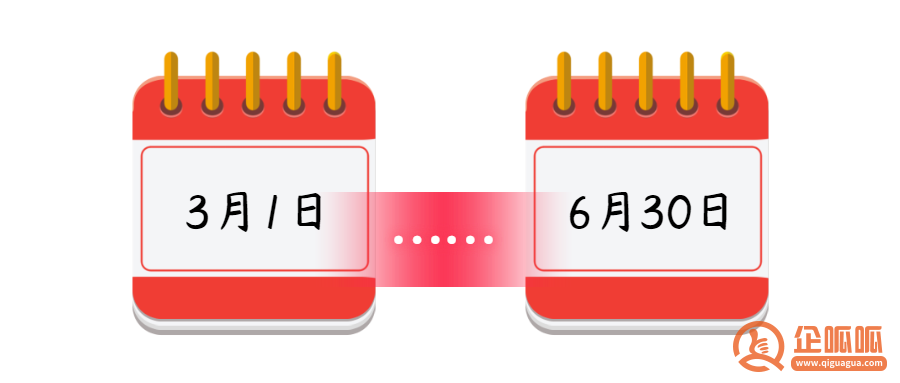

作者:一丝浅笑润初颜 | 发布时间:2023-04-01 10:00 | 阅读量:02022年度个税综合所得汇算清缴正在进行中,办理时间为2023年3月1日至6月30日。办理个税年度汇算前需要做哪些准备?核实哪些信息?接下来由企呱呱为您介绍相关内容。

【收入纳税明细】中显示的“收入”并非您实际到手收入,对工资薪金所得而言为没有减除“三险一金”等各项扣除和个税税款前的收入;劳务报酬所得、稿酬所得和特许权使用费所得,为没有扣减任何费用和个税税款前的收入。且汇算不涉及纳税人的财产租赁等分类所得,也不包括按规定不并入综合所得计算纳税的所得(比如按规定可选择适用单独计税方式的全年一次性奖金收入等)。

根据规定,年度汇算的具体计算公式为:

应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-已预缴税额

简单来说,收入不变的的情况下,能享受的扣除越多,应纳的税额越少,则可能需要补缴的税款越少,或是可以申请的退税越多哦!

因此,请您结合自身实际情况,确认是否有发生符合扣除条件的各项税前扣除,如符合扣除条件的,请核对是否已经享受了扣除,如果没有充分享受扣除的,在年度汇算时可以补充填报享受,再计算更终的应退或应补税额。

下列在2022年发生的税前扣除,纳税人可在汇算期间填报或补充扣除:

(一)纳税人及其配偶、未成年子女符合条件的大病医疗支出;

(二)符合条件的3岁以下婴幼儿照护、子女教育、继续教育、住房贷款利息或住房租金、赡养老人等专项附加扣除,以及减除费用、专项扣除、依法确定的其他扣除;

(三)符合条件的公益慈善事业捐赠;

(四)符合条件的个人养老金扣除。

同时取得综合所得和经营所得的纳税人,可在综合所得或经营所得中申报减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除,但不得重复申报减除。

上述内容就是企呱呱小编为大家详细介绍的关于“2022年度个税汇算 | 办理个税年度汇算前,请核实这些信息”的详细内容,希望可以帮助到大家,请拨打免费热线:400-886-2380.如果还有其他疑问欢迎前来咨询企呱呱!