重大利好!财政部,税务总局宣布:延续年终奖优惠计税等个人所得税优惠政策!个税汇算清缴政策也延续执行!那年终奖选择单独申报or选择综合申报呢?那种方式计算更省税呢?明年开年才发年终奖,今年底需要预提吗?赶紧跟着企呱呱一起来看下吧!

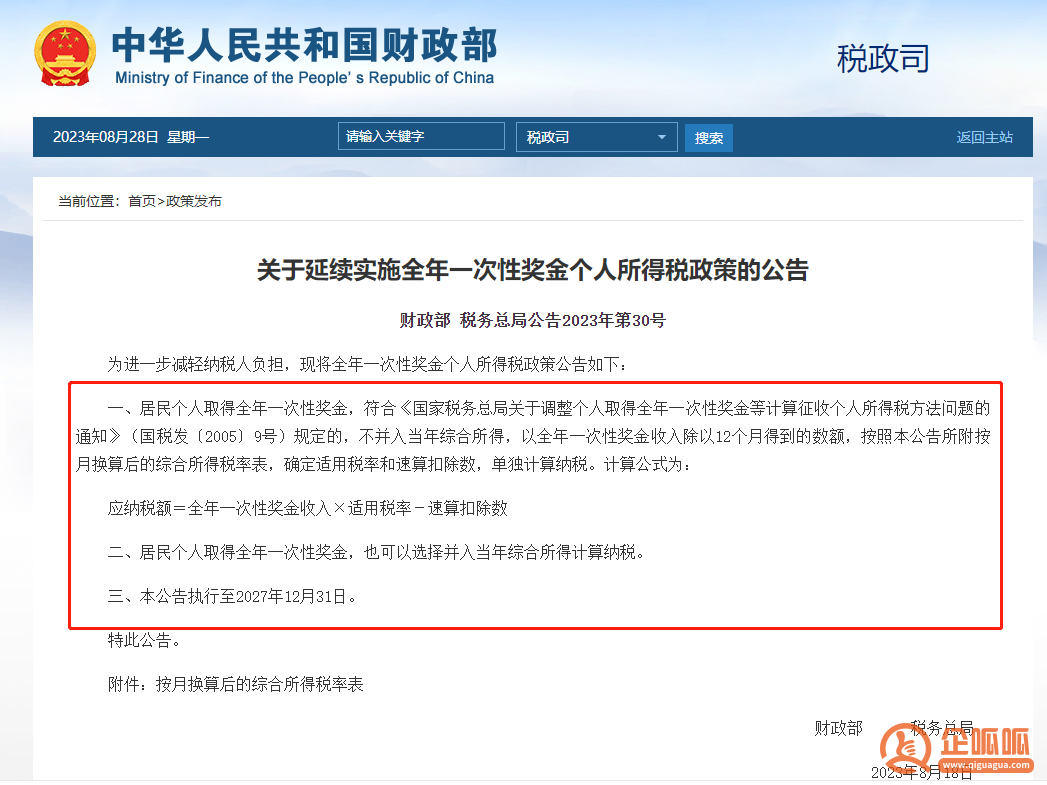

财政部、国家税务总局今天(28日)公布延续一批个人所得税优惠政策,相关政策执行至2027年底。- 对符合规定的居民个人全年一次性奖金,可不并入当年综合所得,单独计算纳税;

- 对年度综合所得收入不超过12万元且需要汇算清缴补税的,或者年度汇算清缴补税金额不超过400元的居民个人,可免予办理个人所得税综合所得汇算清缴;

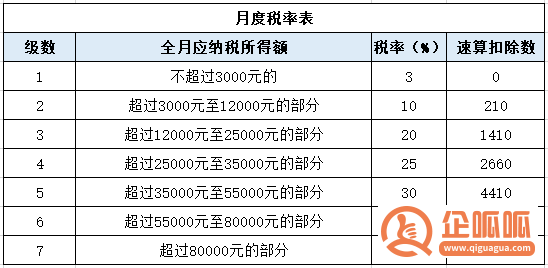

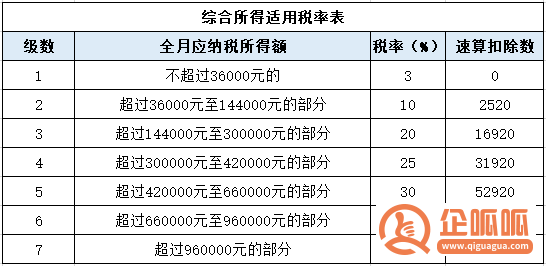

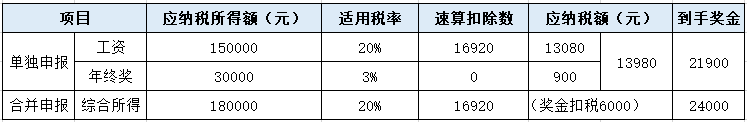

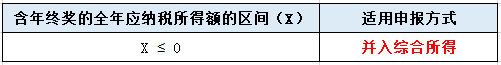

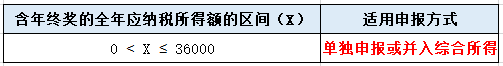

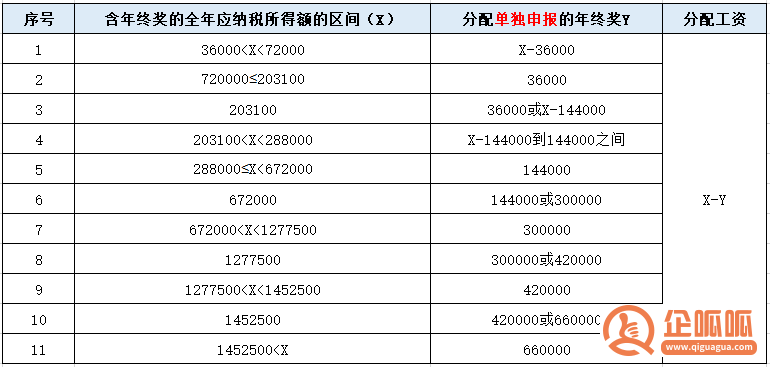

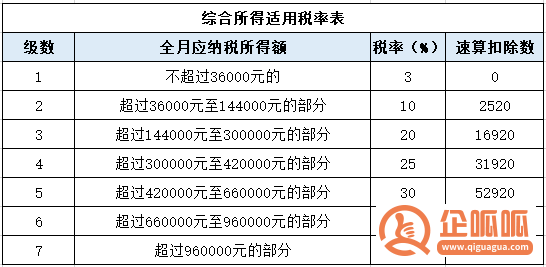

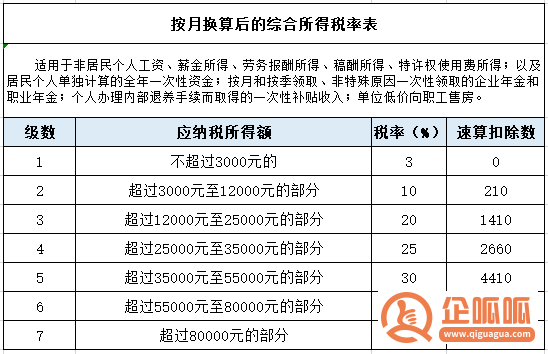

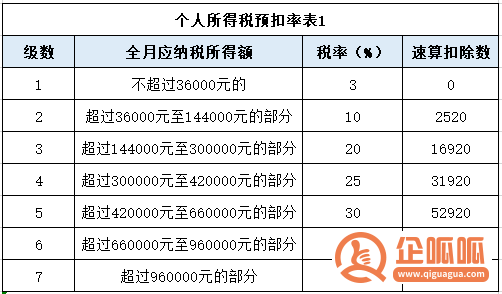

应纳税额=全年一次性奖金收入×适用税率-速算扣除数适用税率:以全年一次性奖金收入除以12个月得到的数额对照月度税率表确定:应纳税额=(年收入-减除费用-附加扣除-专项附加扣除-其他扣除) ×税率-速算扣除数企呱呱公司小郭,2023年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。对小郭来说,两种计税方式下,年终奖选择单独申报更有利,到手的年终奖多了5100元。但,并不是所有的情况都适合单独申报。(1)当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤0(2)当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤36000(3)当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额>36000当含年终奖的全年应纳税所得额大于36000时,由于年终奖单独申报存在雷区等原因,为使税负更低,可在年终奖和工资之间进行分配,分配的年终奖按照全年一次性奖金单独申报。企呱呱,年终需要预提年终奖吗?如果今年没有预提年终奖,明年3月份实际发放了,还可以在汇算清缴的时候税前扣除吗?

答复:需要在12月份之前预提2023年的年终奖,企业在2023年没有预提当年的年终奖,且实际支付时间在2023年汇算清缴结束前,不可以2023年度企业所得税汇算清缴时扣除,应在2024年度扣除。那,什么情况下次年支付年终奖才可以在2023年所得税汇算清缴前扣除呢?根据 《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)规定:二、企业年度汇算清缴结束前支付汇缴年度工资薪金税前扣除问题:“企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度工资薪金,准予在汇缴年度按规定扣除。”也就是,如果你在当年已经预提过年终奖了,但是在次年汇算清缴结束前实际支付给了员工,是可以在汇缴年度扣除的。从这个政策来看,其实作为我们财务人员,可以预测一下今年的应纳税所得额,看下今年是否符合小型微利企业认定标准,其他两个标准都符合,只有应纳税所得额刚好超过300万多出一点,可以拿多出的部分给员工发放年终奖,年终可以税前扣除使企业所得税降低,也是给员工的一项福利,来年更有干劲。例如:企呱呱公司资产总额不超过5000万,员工人数不超过300人,年应纳税所得额是320万元,应缴纳的企业所得税=320*25%=80万,净利润=320-80=240万元

如果给员工发放年终奖20万,应缴纳的企业所得税=300*25%*20%=15

政策依据:《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号)

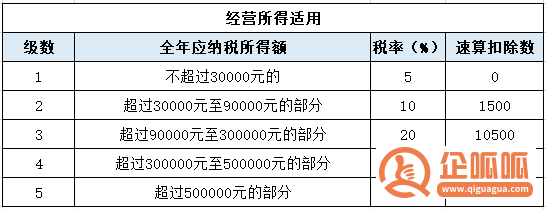

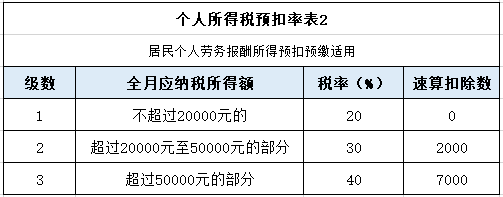

年终奖无论是单独计算还是并入综合所得,以下几点需要大家额外注意:在一个纳税年度内,每一个纳税人,全年一次性奖金适用单独纳税的,只允许使用一次。年终奖两种计算方式,可以选择其中一种,哪个节税按哪个算。如果不确定,单独计算还是合并计算更划算,建议选择单独计算,这样汇算清缴时,有一次修改的机会,单独计算的可以修改成并入综合所得的;但是并入的年终奖不能再更改成单独计算。综合所得:工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得。分项所得:经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得。1:本表所称全年应纳税所得额是指依照《个人所得税法》第六条的规定,居民个人取得综合所得以每一纳税年度收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额。2:非居民个人取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得,依照本表按月换算后计算应纳税额。3:符合条件的股权激励,解除劳动关系取得一次性补偿收入超过当地上年职工平均工资3倍数额的部分;提前退休取得一次性补贴收入适用。注:本表所称全年应纳税所得额是指依照《个人所得税法》第六条的规定,以每一纳税年度的收入总额减除成本、费用以及损失后的余额。适用于利息、股息、红利所得、财产租赁所得、财产转让所得以及偶然所得。

上述内容就是企呱呱小编为大家详细介绍的关于“优惠政策延至2027年底,事关你的个税和年终奖 计税方式仍可“二选一””的详细内容,希望可以帮助到大家,请拨打免费热线:400-886-2380.如果还有其他疑问欢迎前来咨询企呱呱!

有帮助

--

没帮助

--