“房东”被查!个人账户收款偷税2000万!2023年企业还能向个人账户打钱吗?公转私到底怎么才能安全?

作者:一丝浅笑润初颜 | 发布时间:2023-08-20 02:40 | 阅读量:0“房东”被查了!个人账户收款偷税被查,根据房产税的金额反算,未申报房租收入预估超过1亿人民币。

“房东”个人收租被查

罚款2000万

违法事实:

1、2011年-2017年度上述企业大量通过个人银行账户收取房屋租金,隐匿房租收入,隐匿账簿、租赁合同等资料,未如实申报缴纳营业税3,833,035.83元,增值税1,614,488.1元,城市维护建设税381,326.7元、企业所得税2,950,588.72元、房产税(从租)12,860,422.34元,印花税132,639.6元,共计21,772,501.29元,该行为已构成偷税。

2、根据《中华人民共和国税收征收管理法》第六十三条超卓款,拟对你单位偷税违法行为处不缴或者少缴的税款一倍罚款21,772,501.29元。

无独有偶,小编在翻看稽查案例的时候,江苏省税务局网站一个私户避税的案例吸引了我,以身试法,人财两空,今天一起放出来给大家看看↓↓↓

事情大致经过:

该公司2017年-2018年账外取得电动车及配件的销售货款,未申报纳税。

2017年通过个人账户收取销售货款12193078.7元,其中11495378.7元未入账、未申报纳税。

2018年通过个人账户收取销售货款27883309.65元,其中27018459.65元未入账、未申报纳税。

经轧留抵后,追缴增值税税款2017年1670268.7元,2018年3839500.25元。追缴企业所得税2017年、2018年合计439662.71元。

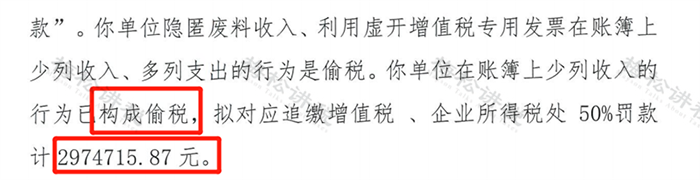

因该公司隐匿废料收入、利用虚开增值税专用发票在账簿上少列收入、多列支出的行为构成偷税,拟对应追缴增值税、企业所得税处50%罚款,计2974715.87元。

注意:

1、不要再用个人银行账户隐藏公司收入了!个人账户2023年属于重点监管的一年,部分地区10万以上取款都要登记在册,来源可追溯大大提高。特别是一旦被查,还要缴大量滞纳金和罚款,如果构成犯罪,那可是要承担刑事责任的。

2、除了个人大额现金需要特别注意,2023年企业还需要注意的是:公对公、公对私大额转账!

3、税务部门本身就拥有强大的金三系统,再加上即将上线的“金税四期”,对税负异常、发票开具异常、财务数据异常等情形进行实时监控,如今加上银行私户、公户的大额业务交易的信息,几乎可以超级精准的锁定偷逃税!

2023年企业还能给个人账户打钱吗?

答案是肯定的。不过企业一定要注意以下风险:

一、无法取得扣除凭证的风险

如果没有合法有效的凭证,那首先会计核算的真实准确性让人怀疑,另一方面所得税上也面临着无法扣除的损失。

而在日常经营活动中,支付给个人的款项一方面很难要到扣除凭证,一方面对于不同业务取得什么样的扣除凭证很多人也比较模糊,而因此带来的税务风险也不容忽视。

那我们应该取得什么样的扣除凭证呢?

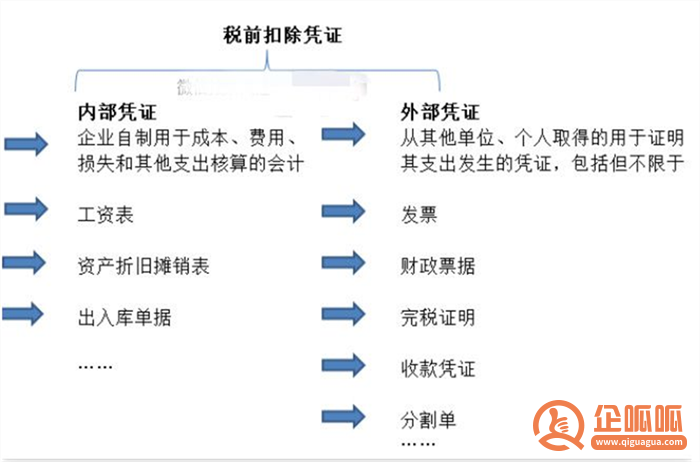

这个其实要根据支付款项的性质来决定,税前扣除凭证按照来源分为内部凭证和外部凭证。

对于向未办理税务登记的个人支付款项来说。

1、如果支出项目属于增值税应税项目

那么我们要么取得税务局代开的发票,要么满足小额零星经营业务,可以凭借载明个人姓名及身份证号、支出项目、收款金额等相关信息的内部凭证作为扣除凭证。

比如说:公司买个水果、换个锁什么的都是可以的

所以,要么取得个人代开的发票,要么自制内部凭证。

特别注意:企业支付个人款项,属于增值税应税范围的,每次超过500,就不能使用内部凭证作为扣除凭证了。而应该取得个人代开的发票。

2、如果支出项目不属于增值税应税项目,那么可以以内部凭证作为税前扣除凭证,这里更典型的就是支付员工工资使用的工资表这个内部凭证。

二、个人所得税代扣代缴的风险

对于属于增值税应税项目的一些项目款项,我们很多时候都没有这个意识,特别是有些取得了发票的款项,我们更不会产生代扣代缴的意识。这也就产生了相应的纳税风险。

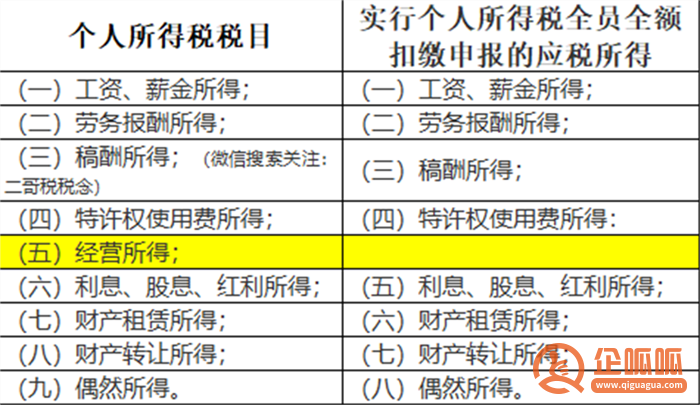

通过对比上图,可以发现,只有经营所得不属于实行个人所得税全员全额扣除申报的范围。也就是说,扣缴义务人在向个人支付所得时候,除了对方是经营所得,其他都属于实行全员全额扣除范围的所得,扣缴义务人应该依法代扣代缴其个人所得税。

公转私到底怎么才能安全?

举个例子:

老板想要从公户转100万到个人账户,你知道怎样才是合理合法的吗?

方法一:老板把车卖给公司

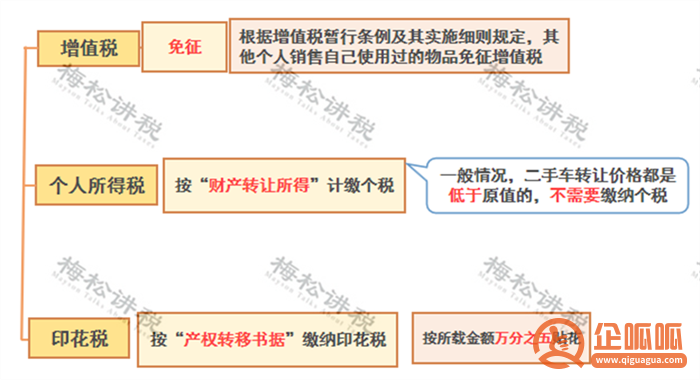

(1)老板卖车涉税分析

(2)公司涉税分析

也就是说,老板把车卖给公司,双方只需缴纳万分之五的印花税,且公司转钱给老板不需要缴纳个税。

例:

公司转100万给老板个人,需要按分红缴纳个税=100*20%=20万元;

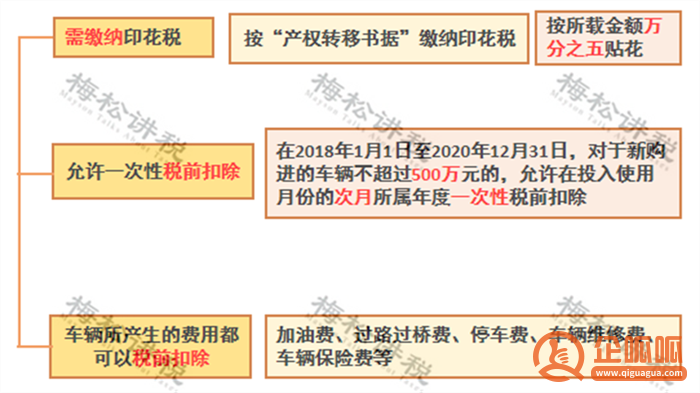

如果公司老板把一辆价值120万的车,100万卖给公司,公司给老板转款100万,需要缴纳印花税=100*0.5‰*2=1000元;

通过此方法可以节税=200000-1000=19.9万元,且公司购入的车辆,计入固定资产,不仅每月计提的折旧可以抵税,车辆产生的加油费、过路费等也可以税前扣除。

风险提示:用此方法避税,公司购入的车辆一定要用于公司生产经营所需,用于老板个人消费使用的不允许税前扣除。

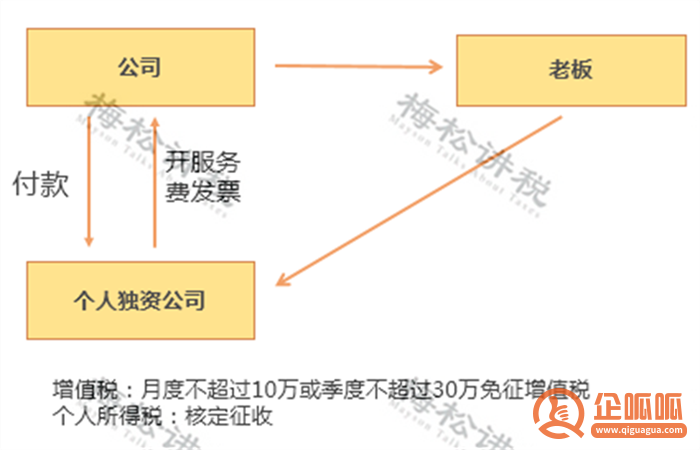

方法二:成立个人独资公司

利用税收洼地成立个人独资企业,有些地区个人独资企业核定征收率低至1.5%。

例:

公司转100万给老板个人,需要按分红缴纳个税=100*20%=20万元;

成立个人独资企业,公司给个人独资企业转款100万元,个人独资企业开具相应的发票。需要缴纳个税=100*1.5%=1.5万元;

则,通过此种方法可以节税=20-1.5=18.5万元。

风险提示:个人独资企业需向公司提供相应的服务且合理,才能开具发票,不能为了一味的追求避税,而忽视了税务风险。

公户转个人户

9种情形是合法的,财务放心大胆转

除了上述两种方法外,以下9种情形公户转私户也是允许的。

1、发工资

公司将每月的工资通过公户发到每个员工的个人卡上,且公司已经依法履行了代扣个税的义务。

2、员工差旅费报销

公司将对公账户上钱打给销售人员用于出差的备用金,出差回来后实报实销、多退少补。

注意:留存证明差旅费真实性的相关证明材料(包括出差人员姓名、时间、地点、出差目的、支付凭证等)

3、税后分红打给股东

公司将对公账户上税后利润以分红的形式打给股东个人,且已代扣代缴了20%的个税。

4、个人独资企业的利润分配

个人独资企业将缴完经营所得个税后的利润通过对公账户打给个人独资企业的负责人。

5、支付个人劳务报酬

公司通过对公账户支付给个人劳务报酬,且已经代扣代缴了个税

6、归还个人借款

公司通过对公账户转入股东个人卡中,用以偿还之前公司向个人的借款。

风险提示:公司长期借股东钱未还,有账外资金回流的嫌疑,一旦被稽查,税局就会怀疑是否存在无票收入等违法行为,风险巨大。

7、向个人采购

公司向个人采购物资,且取得了税务局代开的发票,这种情况下,公司把钱转给采购的个人是合法的。

注意:要索要发票、留存合同协议等相关证明。

8、向个人支付赔偿金

通过公司向个人支付违约金、赔偿金, 这种情况下,公司把钱转给个人是允许的。

注意:要留存好相关的证明材料。

9、公司向个人房东转房租款

公司租个人房屋用于办公,每月向个人房东支付房租款,这种情况是允许的。

注意:如果租赁合同约定水电费由公司承担。实务中,水电费税前扣除需要取得对方发票复印件及分割单、收据,以及本公司付款有关证明。

上述内容就是企呱呱小编为大家详细介绍的关于““房东”被查!个人账户收款偷税2000万!2023年企业还能向个人账户打钱吗?公转私到底怎么才能安全?”的详细内容,希望可以帮助到大家,如果还有其他疑问,请拨打免费热线:400-886-2380.如果还有其他疑问欢迎前来咨询企呱呱!